François Christen

Chief Economist

Article publié sur agefi.com

De multiples avertissements préfigurent un relèvement très rapide des taux d’intérêt monétaires aux USA.

On est toujours plus intelligent après, selon le dicton. De fait, il est désormais avéré que la Réserve Fédérale a surréagi au choc initial provoqué par la pandémie de Covid-19 survenu il y a deux ans. Certes, la dégradation brutale des conditions financières et le stress aigu constaté sur de nombreux segments du marché du crédit réclamaient une réponse musclée qui s’est révélée très efficace. La mise en oeuvre d’un programme d’assouplissement quantitatif de grande ampleur et des projections laissant entrevoir le maintien des taux d’intérêt monétaires près de 0 % jusqu’à fin 2022 au moins font toutefois figure d’erreurs.

Après une réponse initiale adéquate, la Réserve Fédérale a tardé à prendre la mesure de l’impulsion apportée par trois programmes de stimulation budgétaire et des changements qui ont conduit à un assèchement du marché du travail plus rapide que prévu. Ce point est d’ailleurs mis en lumière par la chute des demandes d’indemnités de chômage à un niveau inédit (187’000 selon le dernier relevé hebdomadaire, pour un total de 1’350’000 chômeurs indemnisés, au plus bas depuis 1969). La Fed a longtemps réaffirmé son diagnostic d’inflation transitoire avant d’admettre la gravité du problème d’inflation qu’elle affronte aujourd’hui.

Le conflit en Ukraine, dont les immenses conséquences géostratégiques sont difficiles à mesurer, a conduit la Réserve Fédérale à se contenter d’un relèvement de 0.25 % en mars, comme l’avait signalé Jerome Powell peu après le début des hostilités. Cette retenue ne devrait pas se prolonger, car plusieurs membres du FOMC ont exprimé des opinons qui convergent vers l’urgence prônée par le « faucon » James Bullard. Pour Loretta Mester, la guerre entraîne plus de risques d’inflation qu’elle ne menace la croissance et un relèvement de taux de 0.5 % pourrait se révéler nécessaire. L’influent patron de la Fed de New York, John Williams, a aussi évoqué un tel geste. Réagissant à ces signaux, les futures préfigurent un taux des Fed funds relevé à 2.5 % en fin d’année.

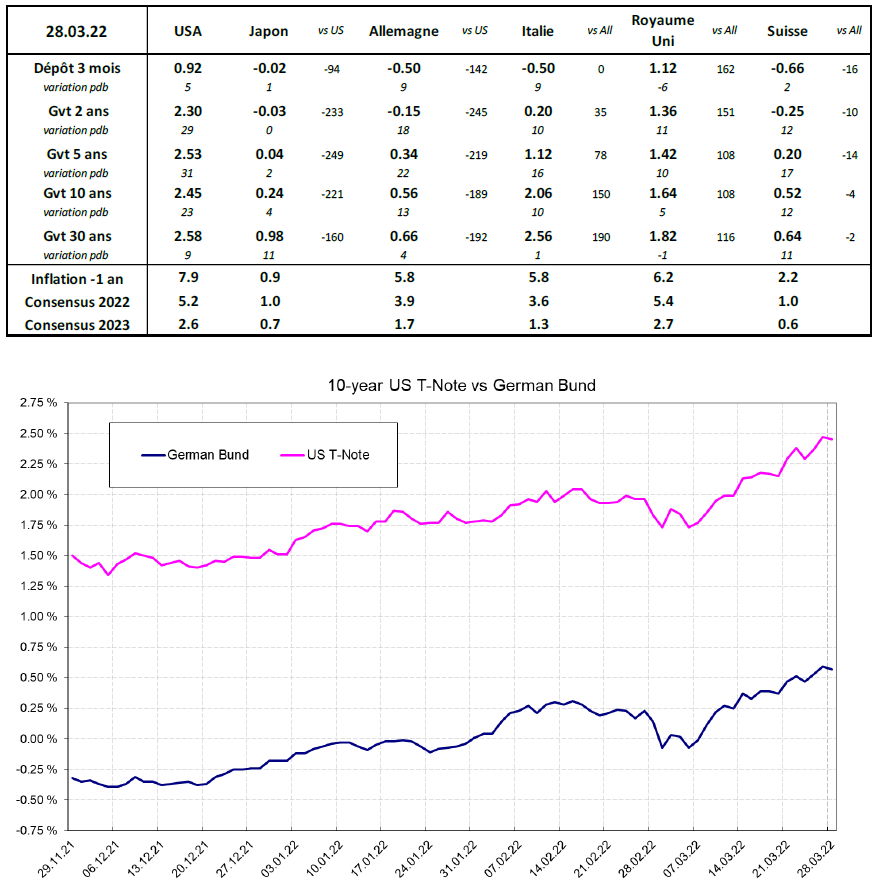

Ces avertissements ont provoqué de vives tensions sur la structure des taux d’intérêt en dollars US. Le rendement du T-Note à 10 ans a ainsi franchi 2.5 %, alors que le rendement du T-Note à 2 ans se rapproche de 2.4 %. La tendance à l’aplatissement s’est accentuée et le segment entre 3 et 10 ans d’échéances présente une légère inversion qui fait couler beaucoup d’encre. Cette physionomie traduit un risque d’échec dans la manoeuvre d’ « atterrissage en douceur » entrepris par la Fed et une accumulation de nuages à l’horizon 2024.

En Europe, le marché des capitaux en euros est soumis à des tensions moins prononcées qu’aux USA. Le rendement du Bund allemand à 10 ans a toutefois dépassé 0.6 % pour s’établir à des niveaux qui n’avaient plus été observés depuis 2018. Les primes de risque infligées à l’Italie ont fléchi dans un contexte « Risk On » qui s’est aussi manifesté sur le marché des actions et sur le marché du crédit aux entreprises où on observe une décrue sensible des « spreads » tant sur pour les emprunteurs de catégorie « Investment Grade » que dans le segment plus spéculatif « High Yield ».

Dans une position assez confortable, la Banque Nationale Suisse a maintenu un cap fixé depuis 2015 impliquant un taux de dépôt de -0.75 %, censé réduire l’attrait d’un franc suisse. Les prévisions d’inflation (2.1 % en 2022, 0.9 % l’an prochain) ne justifient aucune action précipitée alors que la Suisse est confrontée, comme le reste de l’Europe, à un choc d’offre qui assombrit les perspectives de croissance.

Les signaux émis par plusieurs membres du FOMC ont provoqué de vives tensions sur les rendements.