François Christen

Chief Economist

Article publié sur agefi.com

Le redressement des rendements réels et la posture inamicale de la Fed pénalisent les actifs spéculatifs.

Temps fort de la semaine passée, la réunion du FOMC s’est soldée par des décisions conformes aux attentes des investisseurs qui avaient été façonnées après le hors-d’œuvre servi en mars. Comme prévu, la Réserve fédérale a relevé son taux d’intérêt directeur d’un demi-pourcent, vers une fourchette comprise entre 0,75% et 1% et dévoilé les modalités d’une réduction de la taille de son bilan qui débutera en juin. Le régime de «resserrement quantitatif» sera mis en place progressivement avant d’atteindre son rythme de croisière en septembre avec une réduction du portefeuille totalisant 95 milliards par mois.

Le communiqué et les propos de Jerome Powell lors de la conférence de presse préfigurent d’autres relèvements du taux d’intérêt des «Fed funds» par étapes de 0,5%. Dans cette perspective, le taux d’intérêt directeur devrait avoisiner 2% à fin juillet, conformément aux attentes déjà reflétées sur le marché monétaire. Il est permis d’imaginer des taux d’intérêt monétaires proches de 2,5% à fin septembre, même si le patron de la Fed a écarté la perspective d’un relèvement de 0,75%.

Bref «relief rally»

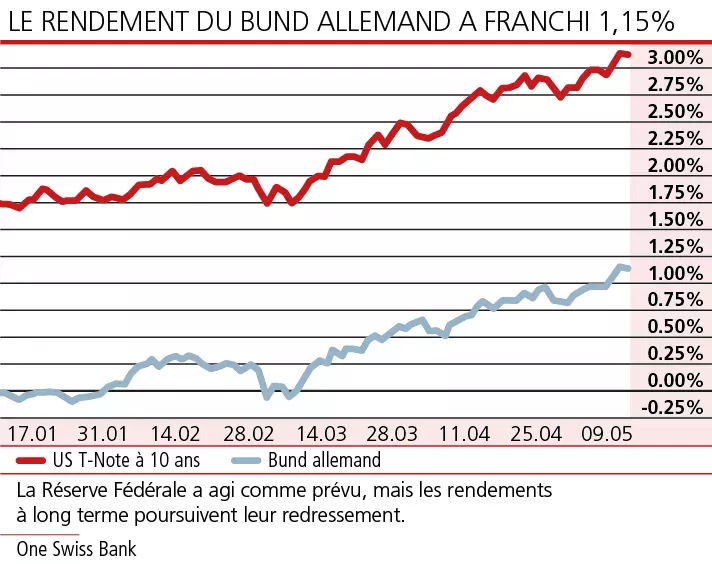

Fébriles, les marchés financiers ont accueilli la décision par un «relief rally» aussi spéculaire que bref. Ce feu de paille, que certains commentateurs ont vainement tenté d’expliquer en termes rationnels, n’a duré qu’une demi session avant que Wall Street ne renoue avec la tendance à la baisse qui se prolonge depuis cinq semaines. Le rendement du T-Note à 10 ans s’est légèrement replié après la réunion du FOMC avant de repartir à la hausse pour se rapprocher de 3,2%.

La correction des actifs risqués fait écho à la correction des obligations et au redressement des taux d’intérêt à toutes les échéances. Les récentes tensions ont conduit le rendement du TIPS indexé sur l’inflation à 10 ans aux environs de 0,2%. Cette rémunération «réelle» demeure peu attrayante, mais fait une grande différence par rapport au niveau rédhibitoire de -1% observé début mars. Le régime TINA continue ainsi à s’estomper au détriment des actifs spéculatifs tels que le segment croissance du marché des actions ou les cryptomonnaies.

La Fed confortée par le dernier rapport de l’emploi

Le dernier rapport de l’emploi devrait conforter la Fed dans sa décision de fixer un cap restrictif. Les entreprises ont continué à embaucher à un rythme soutenu en avril (428.000 postes, comme en mars). Le taux de chômage inchangé à 3,6%, le niveau réduit des demandes d’indemnités de chômage et les 11,5 millions de postes à repourvoir sont autant de symptômes d’un marché du travail en voie d’assèchement. La progression du salaire horaire moyen (0,3% mensuel, 5,5% en glissement annuel) n’est toutefois pas alarmante. La flambée des coûts salariaux unitaires observée au premier trimestre (11,6% annualisé) résulte principalement des aléas et imprécisions inhérentes à l’estimation d’un PIB trimestriel.

En Europe, les rendements en euros ont poursuivi leur redressement. Les développements conjoncturels récents, notamment la baisse du chômage et les déclarations de plusieurs banquiers centraux suggèrent que la BCE s’achemine à grandes enjambées vers un arrêt du programme d’achats d’actifs en juillet et un premier relèvement des taux d’intérêt en septembre. Le rendement du Bund allemand à 10 ans a franchi 1,15%. Le creusement des spreads a même conduit le rendement du BTP italien à 10 ans au-dessus de 3,2%! La Banque d’Angleterre a procédé à un quatrième relèvement du taux d’intérêt de base, désormais fixé à 1%.

Les emprunts d’entreprises n’ont pas été épargnés par le climat «risk off» alimenté par le revirement des banques centrales. Les spreads de crédit ont sensiblement augmenté pour s’établir, en moyenne, aux environs de 1,5% dans l’univers «Investment Grade» et 4,75% dans le segment «High Yield».